Краудфандинг: население помогает друг другу и бизнесу

Краудфандинг растет

Согласно данным Центробанка, за октябрь-ноябрь 2016 года на краудфандинговых площадках было завершено сделок на сумму 338,4 млн руб.

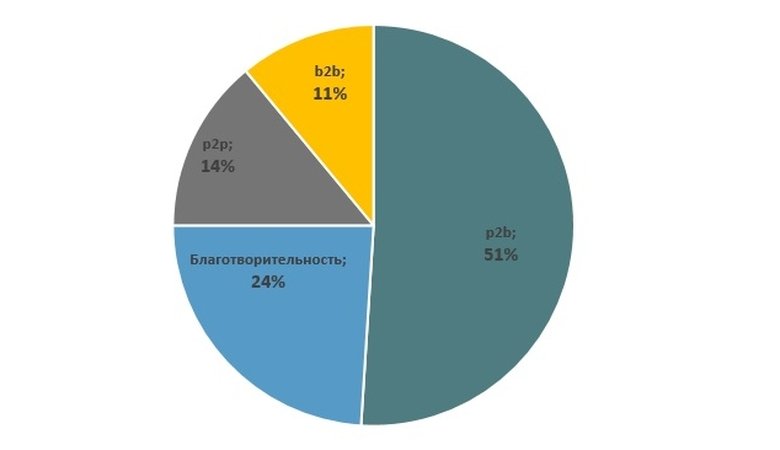

Рис. Структура сделок, заключенных на краудфандинговых площадках

Рис. Структура сделок, заключенных на краудфандинговых площадках

Более половины из них пришлись на инвестиции физических лиц в пользу юридических. Население выдало займы бизнесу на сумму более 173 млн руб. Указанный показатель вырос по сравнению с периодом июль-сентябрь на 51%, а количество контрактов возросло на 64%. ЦБ объясняет такой рост увеличением активности одного из самых крупных участников рынка, на долю которого пришлось 62% общей суммы заключенных контрактов.

Чуть менее четверти всех заключенных сделок пришлось на финансирование проектов в сфере культуры и благотворительных проектов, что составило 81,5 млн руб.

В сегменте P2P было заключено сделок на сумму 46,1 млн руб., что наполовину больше, чем в третьем квартале.

Малому бизнесу полюбился краудфандинг

В России действуют две схемы привлечения финансов в рамках краудфандинга. В рамках первой схемы инвестор либо входит в капитал компании и потенциально получает доход, либо осуществляет предоплату несуществующего пока продукта. Данный тип взаимодействия между заемщиком и инвестором довольно рискованный для последнего, так как, во-первых, стартап может быть нежизнеспособным, во-вторых, для защиты интересов большого числа мелких инвесторов необходимо иметь совершенно специфические компетенции, которыми маленькие компании обладать не могут в принципе.

Вторая схема привлечения финансов в рамках краудфандинга состоит в том, что частный инвестор выдает займы частным и корпоративным заемщикам. Несмотря на то что заем – куда более формальный и определенный инвестиционный инструмент, P2P и P2B-сегменты взаимного кредитования также различаются по уровню риска, указывают эксперты. В P2P, где занимает частное лицо, суммы инвестиций крайне малы, доходность может составлять сотни процентов, но и риск высок, так как заемщик, чаще всего, не имеет ни дохода, который можно оценивать, ни залога. При этом сам инвестор имеет очень ограниченные возможности по истребованию долга.

В P2B, где частные инвесторы кредитуют бизнес, ситуация значительно лучше. У инвестируемой компании или ИП есть денежный поток, бухгалтерский учет, понятная цель и залог. Все это не без труда, но проверяется сотрудниками площадки перед публикацией информации о заемщике. Кроме того, юридическое лицо более подвержено правовым методам давления в случае невозврата займа. И это позволяет, по мнению экспертов, удерживать уровень просрочки на достаточно низком уровне.

«На рынке P2B-кредитования отношение к малому бизнесу на порядок лучше, чем в банках, – маленькие компании с простой моделью понятны частным инвесторам и не вызывают недоверия. Например, на нашей площадке компания из сегмента МСБ набирает заем самого распространенного размера в 1 млн рублей за 1-2 дня после публикации, а доля отказов в финансировании – менее 10%.

Несмотря на это, банки нельзя сбрасывать со счетов как минимум в силу гигантских финансовых возможностей. Весьма вероятно, что в нашей стране рынок взаимного кредитования будет развиваться по европейскому пути, когда банки выступают инвесторами на площадках P2B-кредитования, оставляя самим площадкам задачу проверки и присвоения рейтинга заемщикам», – рассказал генеральный директор площадки взаимного кредитования «Город Денег» Александр Панов.

Согласно статистике площадки взаимного кредитования «Город Денег», свыше 80% компаний, нашедших финансирование на площадке, являются небольшими компаниями, которые оформляют займы с целью пополнения оборотных средств, а также с целью покупки транспорта, оборудования и других основных средств.

Стоимость денег на краудфандинговой площадке немаленькая – 30% годовых, однако банки предоставляют займы малому и среднему бизнесу по аналогичной ставке.

59% займов выданы юридическим лицам, 35% – индивидуальным предпринимателям, 6% – физическим лицам; 82% займов брали заемщики-мужчины и только 18% – заемщики-женщины.

Более половины компаний, оформивших займы в «Город Денег», представлены торговыми организациями, 27% – работают в сфере услуг, 5% – в строительстве, 4% – в сфере производства, 3% – транспортные компании, 3% – компании, работающие в сфере высоких технологий.

По федеральным округам заемщики распределились следующим образом: ЦФО – 51%, ПФО – 19%, СЗФО – 14%, УФО – 7%, СФО – 5%, ЮФО – 3%.

По оценкам экспертов, в 2016 году российский рынок взаимного кредитования (P2P и P2B-сегменты) вырос в 4 раза и сохранит этот темп в 2017 году.

Маргарита ГВОЗДЕВА