В сентябре 2024 года Анна планировала купить автомобиль стоимостью 3 700 000 рублей под 18% годовых. Анна рассчитывала, что ее ежемесячный платеж составит около 95 000 рублей, а общая переплата за пять лет — примерно два миллиона.

Однако в октябре 2024 года Банк России поднял ключевую ставку до рекордных 21%, и банки пересчитали условия кредитов. В результате ежемесячный платеж Анны вырос примерно до 105 000 рублей, а переплата за весь срок увеличилась почти до 2,5 млн. Машину покупать она раздумала, но начала внимательнее следить за ключевой ставкой и ее влиянием на цены.

В этой статье мы поможем Анне и миллионам россиян разобраться, зачем нужна ключевая ставка, почему ее повышают и понижают, как она влияет на инфляцию и управляет ценами.

Что такое инфляция?

Чтобы понять ключевую ставку, нужно понять инфляцию.

Инфляция — главный враг вашего кошелька. Это когда цены на продукты, бытовую технику и услуги постепенно растут, а ваш доход за ними не успевает. Проще говоря, за те же деньги вы можете купить меньше, чем раньше, и для вашего кошелька инфляция становится оземпиком для худеющего.

В 2020 году стоимость продуктовой корзины в России составляла около 6 000 рублей. К 2025 году сумма увеличилась до почти 7 400 рублей — на 23% больше.

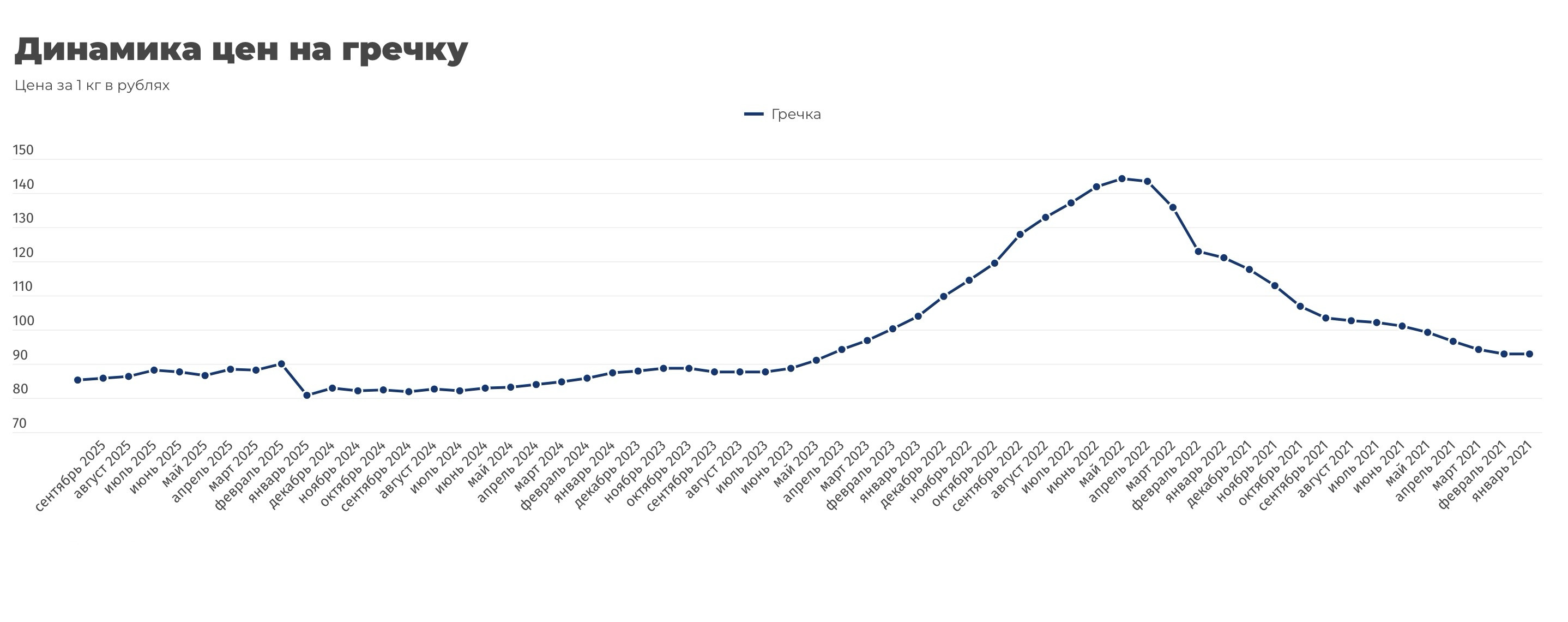

Одна из ключевых причин инфляции — поведение людей на рынке. Когда цены растут, мы боимся, что завтра будет еще дороже, и начинаем скупать все подряд. Чем больше люди покупают, тем быстрее взлетают цены. По сути, инфляция запускает эффект «FOMO».

Финансовый ликбез от Zaim.com. FOMO (Fear of Missing Out) — это страх упустить выгоду. Например, человек слышит, что гречка снова может подорожать, и покупает сразу десять пачек. Так поступают тысячи людей, и цена на гречку действительно «взлетает». Получается, ажиотажный спрос может дополнительно разогнать инфляцию.

Что такое ключевая ставка?

Чтобы не дать «панике» разгуляться, в игру вступает ЦБ с ключевой ставкой. Когда ставка растет, кредиты становятся дороже, люди берут их реже, зато вклады в банках приносят больше прибыли — граждане переходят в режим накопления. Спрос на товары снижается, потому что денег в экономике становится меньше (они на депозитах), и цены перестают расти так быстро.

Ключевая ставка — инструмент, с помощью которого ЦБ направляет деньги туда, где они нужны, и сдерживает их отток из других сфер.

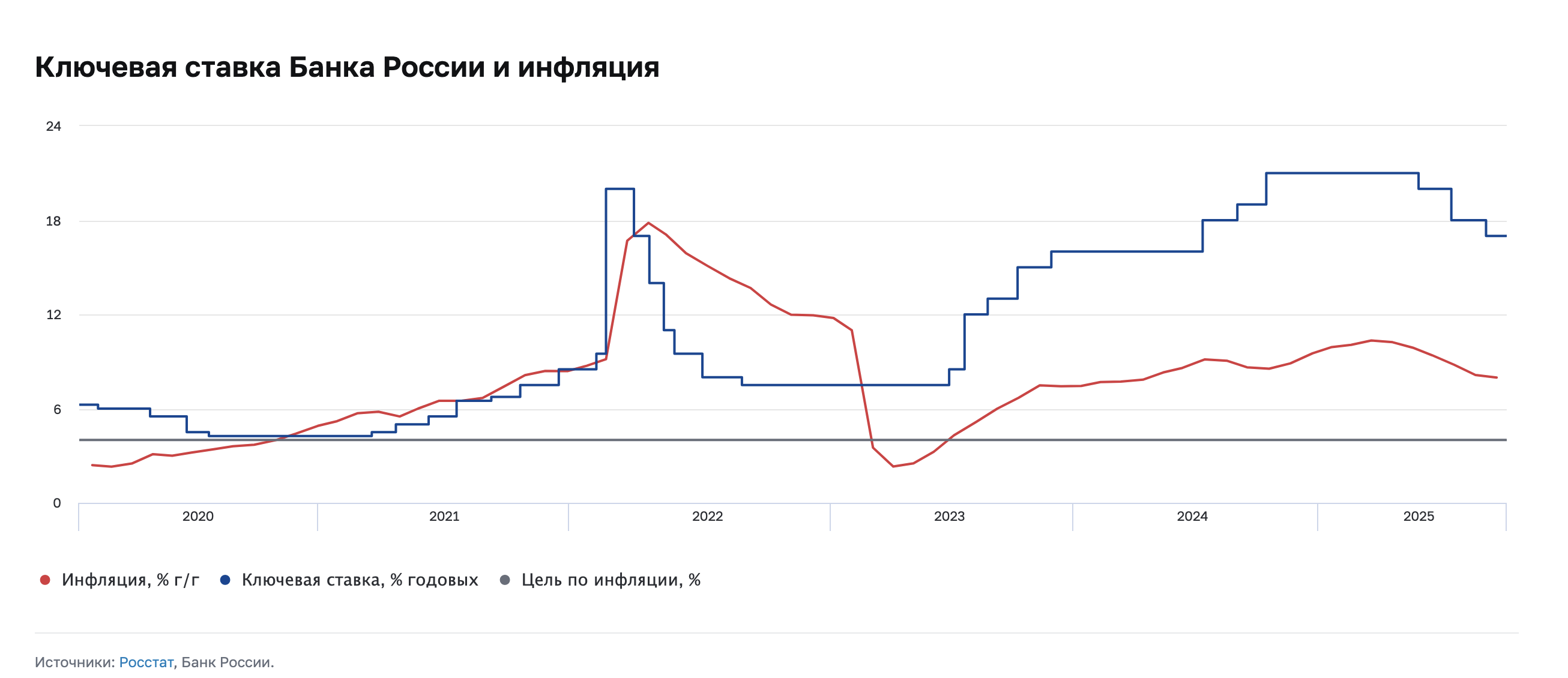

На реальных примерах последних лет это выглядит так:

- В 2020 году, во время пандемии, ЦБ снизил ставку с 6,25% до 4,25%, чтобы поддержать экономику: люди меньше тратили, бизнесы простаивали, и дешевые кредиты помогли оживить рынок.

- В 2021 году спрос восстановился, а производство на фоне еще действующих ковидных ограничений не успевало за ним, цены пошли вверх, и ЦБ начал повышать ставку: ее значение выросло с 4,25% до 7,5%.

- В 2022 году на фоне санкций и колебаний рубля ставка выросла до 20%, чтобы защитить национальную валюту и сдержать рост цен.

- Когда ситуация стабилизировалась, ставку снижали, но в 2024 году из-за роста инфляции ее пришлось поднять до рекордных 21%.

- И только в июне 2025 года ЦБ отметил признаки замедления инфляции и начал постепенно снижать ставку.

Как ключевая ставка влияет на экономику

Ключевая ставка задает правила игры для всей экономики: она влияет на кредиты и депозиты, на решения бизнеса и инвесторов, на спрос населения и движение денег, а через них — на цены, фондовый рынок и курс рубля.

В октябре 2024 года Банк России повысил ключевую ставку до 21% — в результате рубль стал волатильным и ослаб: курс доллара вырос с 96-97₽ до 100-113₽. Ослаб рубль — выросли цены на машины, электронику и лекарства. По итогам 2024 года годовая инфляция достигла около 9,52%.

Таблица 1. Как ключевая ставка влияет на курсы валют, кредиты, вклады, акции

| Ключевая ставка | Как влияет |

| Кредиты | Когда ЦБ повышает ключевую ставку, кредиты и ипотека тоже растут в цене. После повышения ставки до 21% в 2024 году средняя ставка по ипотеке оказалась на уровне 28,4-30,4%. |

| Вклады | Повышение ставки делает вклады выгоднее, потому что банки начинают предлагать более высокие проценты. В 2024-2025 годах депозиты под 17-18% годовых стали нормой. |

| Курсы валют | Рубль укрепляется при высокой ставке. Но если ставка снижается, инвесторам выгоднее вкладываться в иностранные валюты. В сентябре 2025 года, когда ставка опустилась до 17%, курс снизился на 1,68 рубля. |

| Облигации | Если ставка высокая, для инвесторов депозиты становятся выгоднее облигаций — проценты плюс-минус те же, а риска в депозитах никакого. Если ставка низкая, процент по облигациям более интересен, чем процент по вкладам. |

| Акции | Когда ставка растет, кредиты для компаний дороже, прибыль падает, и их акции теряют привлекательность. При снижении ставки бизнес растет, и инвесторы снова покупают акции. |

Как ключевая ставка влияет на меня?

На примере Анны видно, как ключевая ставка влияет на финансы конкретного человека. После неудачи с автокредитом она изучила вопрос и решила использовать ситуацию себе на пользу.

В октябре 2024 года, после того как ЦБ повысил ключевую ставку до рекордных 21%, она отнесла в банк 300 000 рублей на депозит под процент, близкий к этой ставке. Уже через год, в октябре 2025 года, она получила 63 000 рублей прибыли — сумма оказалась ощутимой и позволила ей компенсировать инфляцию.

Финансовый ликбез от Zaim.com: держать деньги «под матрасом» при высокой ключевой ставке — невыгодно. Лучше открыть вклад или накопительный счет: проценты по ним растут вместе со ставкой и помогают защитить сбережения от инфляции.

Ключевая ставка в США

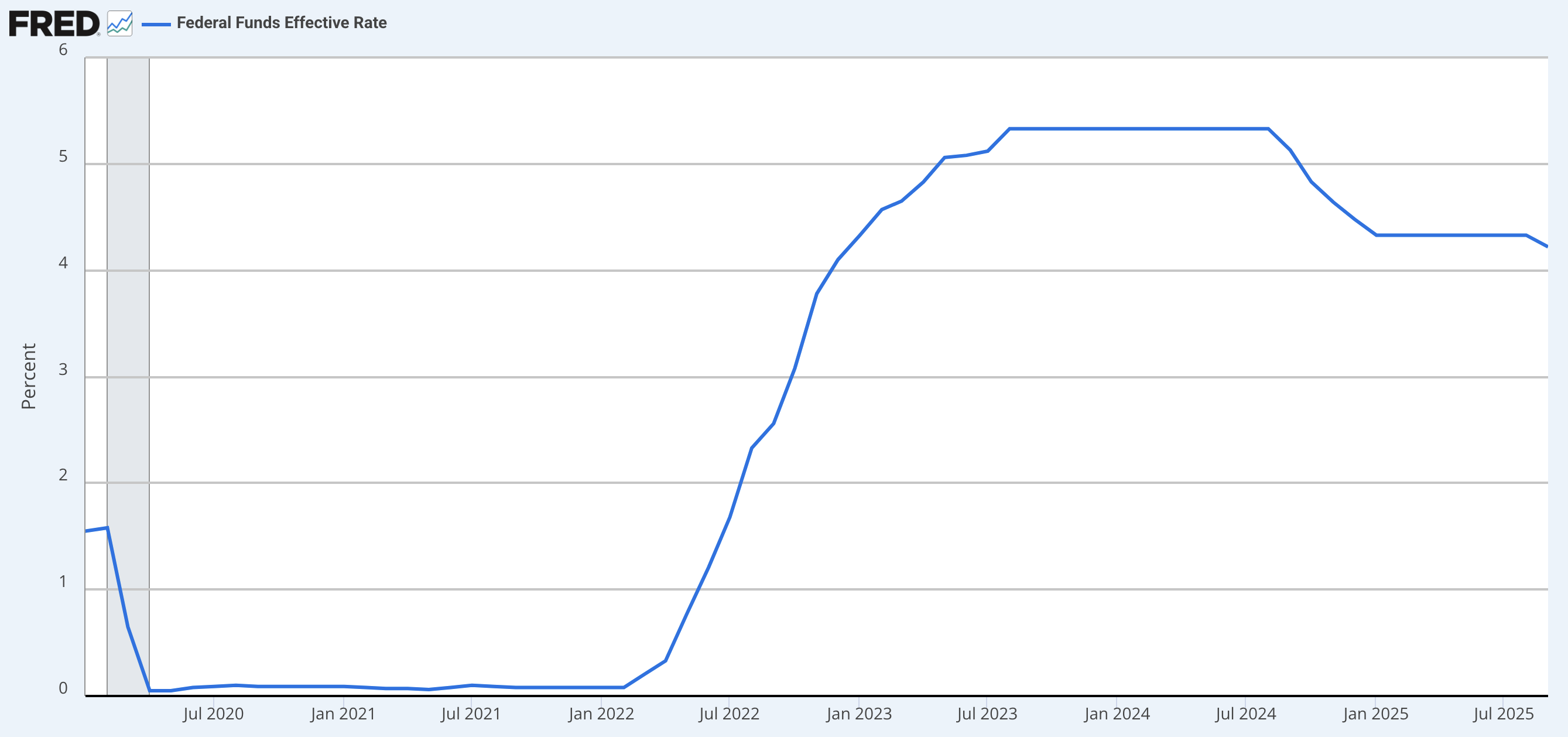

В России ключевую ставку определяет Центробанк, а в США — Федеральная резервная система (ФРС). ЦБ сосредоточен на сдерживании инфляции, тогда как ФРС стремится удержать баланс между ростом цен и уровнем занятости. Поэтому американские ставки меняются плавно, чтобы не шокировать рынок, а каждое решение сопровождается прогнозами и пояснениями.

С 2020 года ФРС США активно меняла ключевую ставку. В пандемию ставка упала до 0-0,25%, чтобы кредиты были доступнее, а бизнес остался на плаву. В 2021 году ставка по-прежнему была низкой, несмотря на рост инфляции до 4,7%, чтобы экономика успела восстановиться. С 2022 года ФРС начала повышать ставку из-за роста цен, к 2023 году она достигла 5,4%. В 2024-2025 годах ставка стабилизировалась на уровне около 4,4% при инфляции около 2,9%.

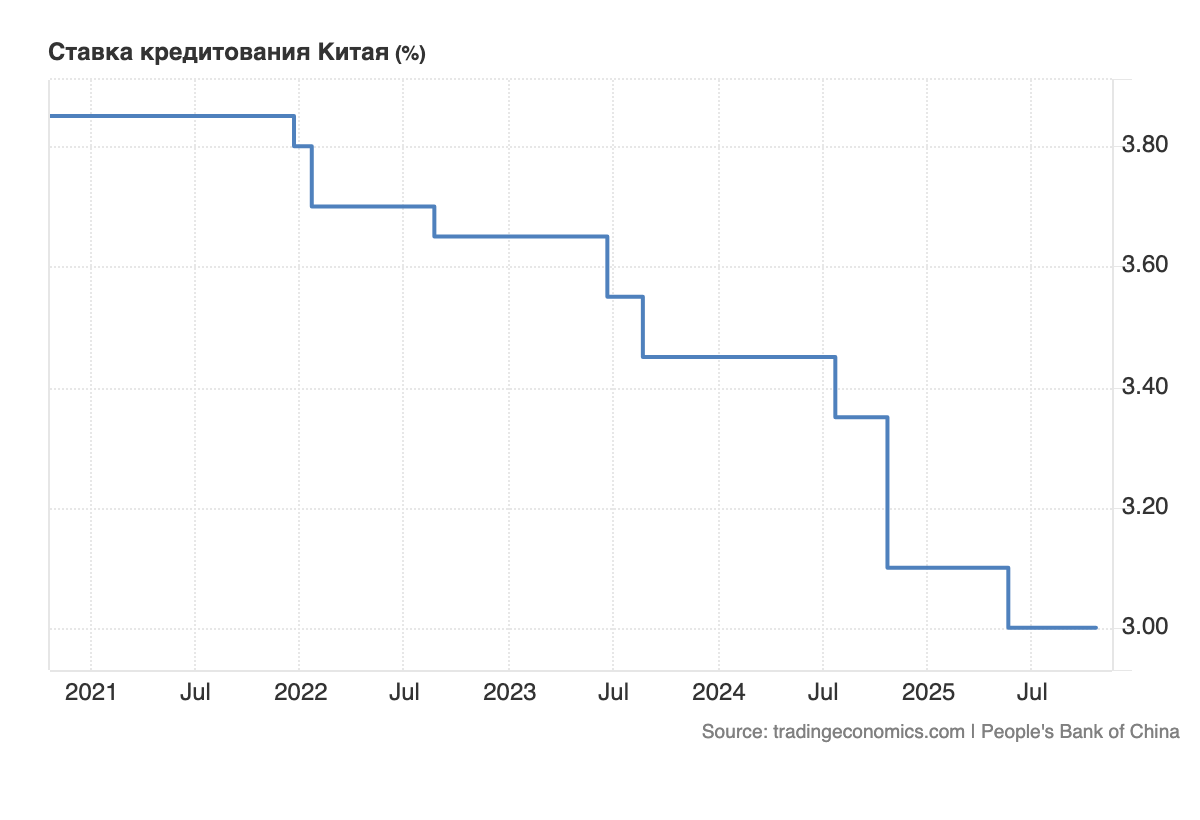

Ключевая ставка в Китае

В Китае ключевую ставку определяет Народный банк Китая, но для людей и бизнеса важнее базовая ставка по кредитам (LPR) — она служит ориентиром для всех банковских займов, чаще всего на 1 и 5 лет, хотя банки могут использовать ее и для других сроков. LPR формируется с участием крупных банков. Изменения ставок проходят плавно и предсказуемо, чтобы поддерживать стабильный рост экономики. Дополнительно банки держат обязательные резервы, а кредиты направляют в приоритетные отрасли. Политика регулятора не только сдерживает рост цен, но и стимулирует инвестиции и развитие экономики там, где это нужно.

Ставка LPR с 2020 года двигалась постепенно, отражая приоритеты экономики и правительства. В начале пандемии она держалась на 3,85%, чтобы поддержать бизнес и население, затем к концу 2021 года слегка снизилась до 3,8%, чтобы стимулировать инвестиции. В 2022-2023 годах ставка опускалась шаг за шагом до 3,55%, а к октябрю 2025 года достигла 3%, делая кредиты доступнее. Пятилетняя LPR, ориентир для ипотек, снизилась с 4,65% до 3,5%, что позволило людям легче планировать долгосрочные займы и покупки недвижимости. Каждый шаг ставок был рассчитан так, чтобы поддерживать рост без резких колебаний и не шокировать рынок.

Ключевая ставка в России: прогноз на 2026 год

Эксперты Zaim.com выделили три основных сценария изменения ключевой ставки в 2026 году.

- Оптимистичный сценарий: Если инфляция быстро замедлится и бюджетные меры сработают, регулятор сможет резче снижать ставку уже в конце 2025 года, а к концу 2026 года довести ее примерно до 10%. Это даст сильный импульс кредитам и инвестициям, но потребует тщательного контроля за инфляционными ожиданиями.

- Базовый сценарий: Постепенное смягчение с выходом на среднегодовой уровень около 12-13% в 2026 году, как заложено в бюджете и ожидают многие эксперты. Снижения будут осторожными, по 0,5-1 п.п. на заседание, чтобы не дать инфляции вновь разогнаться. Это наиболее вероятный сценарий, при котором кредиты остаются доступными, но сохраняется пространство для осторожности у ЦБ.

- Негативный сценарий: Если инфляция и инфляционные ожидания останутся высокими из-за НДС, бюджетных факторов или давления на рынок труда, ЦБ может держать ставку у текущих уровней до конца года и снижать ее медленно в 2026-м. В этом случае ключевая ставка к концу 2026 может опуститься примерно до 13%, но эффект смягчения для экономики будет отложенным.

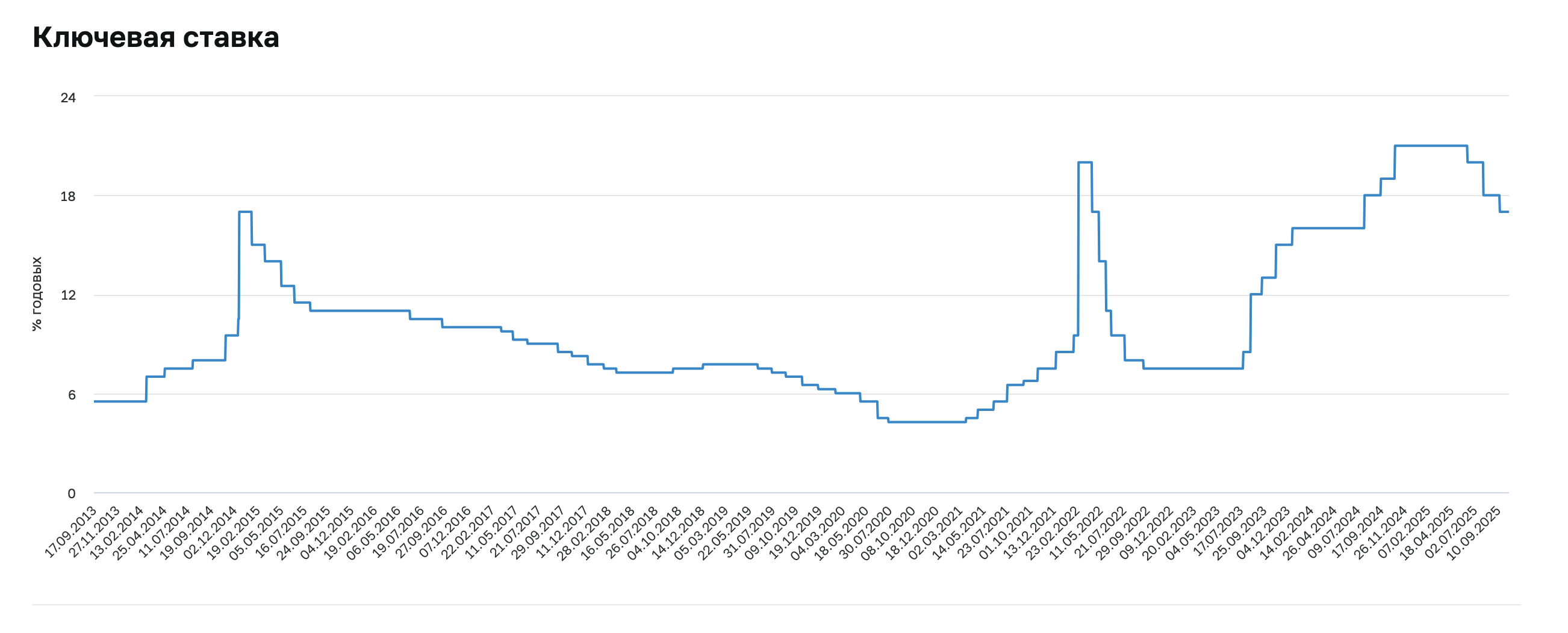

Таблица 2. Ключевая ставка ЦБ РФ: изменения с начала 2024 и прогноз на 2026

| Дата решения | Решение / итоговый уровень ключевой ставки, % годовых | Комментарий |

| 26 июля 2024 | 18,00 | Повышение на 200 б.п. |

| 13 сентября 2024 | 19,00 | Повышение на 100 б.п. |

| 25 октября 2024 | 21,00 | Повышение на 200 б.п. |

| 20 декабря 2024 | 21,00 | Сохранение уровня 21% |

| 14 февраля 2025 | 21,00 | Сохранение 21% |

| 21 марта 2025 | 21,00 | Сохранение 21% |

| 25 апреля 2025 | 21,00 | Сохранение 21% |

| 6 июня 2025 | 20,00 | Снижение на 100 б.п. |

| 25 июля 2025 | 18,00 | Снижение на 200 б.п. |

| 12 сентября 2025 | 17,00 | Снижение на 100 б.п. |

| Прогноз (среднесрочный прогноз ЦБ) на 2026 (среднее за год) | 12–13% (среднегодовой интервал) | Траектория средней ключевой ставки на 2026 год, указанная в среднесрочном прогнозе ЦБ. |

Что нужно знать о ключевой ставке: главное

- Ключевая ставка — основной процент, по которому ЦБ кредитует банки.

- Растет ставка — кредиты становятся дороже, а вклады — выгоднее. Для вас это значит, что крупные покупки в кредит лучше отложить, а сбережения положить на депозит.

- Ставка быстро снижается — можно обратить внимание на кредиты и ипотеку, а также выяснить, что сейчас выгоднее — депозиты или более рисковые активы вроде облигаций и акций.

- Меняется ставка — меняется курс рубля, а значит и цены на электронику, автомобили, импортные лекарства и бытовую технику. Если вы заметили, что гречка снова подорожала, возможно, дело не только в урожае, но и в решениях ЦБ — все же скупать ее пачками не стоит.

- Изменения ставки влияют на экономику не сразу. Не спешите с решениями, подождите, пока рынок отреагирует.

Популярные вопросы

Почему ЦБ сразу не сделает ключевую ставку в 1%?

Потому что если ставка будет слишком низкой, деньги станут «слишком дешевыми» — люди и бизнес начнут активно брать кредиты, и цены резко вырастут. Это вызовет всплеск инфляции, и стоимость всего (от гречки до квартир) подскочит. Центральный банк старается держать баланс, чтобы деньги не теряли ценность и экономика не «перегревалась».

Почему в других странах низкая ключевая ставка?

Каждая страна живет в своих условиях. Там, где инфляция низкая и экономика стабильная, ставка может быть почти нулевой. В России больше рисков: инфляция выше, колеблется курс рубля, зависят цены на нефть и внешние факторы. Поэтому ставки разные, ведь ЦБ каждой страны подстраивает политику под свою реальность.

Почему в Швейцарии была отрицательная ставка?

В Швейцарии экономика стабильная, инфляция почти нулевая, а люди и компании слишком активно копят деньги. Чтобы заставить их тратить и инвестировать, ЦБ делает ставку отрицательной, то есть хранить деньги на счету становится там даже невыгодно. У нас наоборот, инфляция выше, поэтому нужно сдерживать рост цен, а не подталкивать их вверх.

Почему повышение ставки влияет на мои финансы?

Когда ставка растет, банки повышают проценты по кредитам и ипотеке. В итоге платить за них становится сложнее. Бизнесу тоже тяжелее брать займы — экономика замедляется. Но это временная мера, поскольку ЦБ охлаждает «перегретые» цены, чтобы потом людям не пришлось платить еще больше из-за инфляции.

Что делает ЦБ, если ключевая ставка не помогает в борьбе с инфляцией?

Тогда подключаются другие инструменты — валютные интервенции, контроль ликвидности, госпрограммы. Но ставка остается главным рычагом, как руль у машины. Без него экономика дальше не поедет.

2059

2059